PERIAL AM lance son programme « Parrainage by PERIAL AM »

Ce tout nouveau service vise à récompenser les clients qui recommandent les SCPI PERIAL AM à leurs proches !

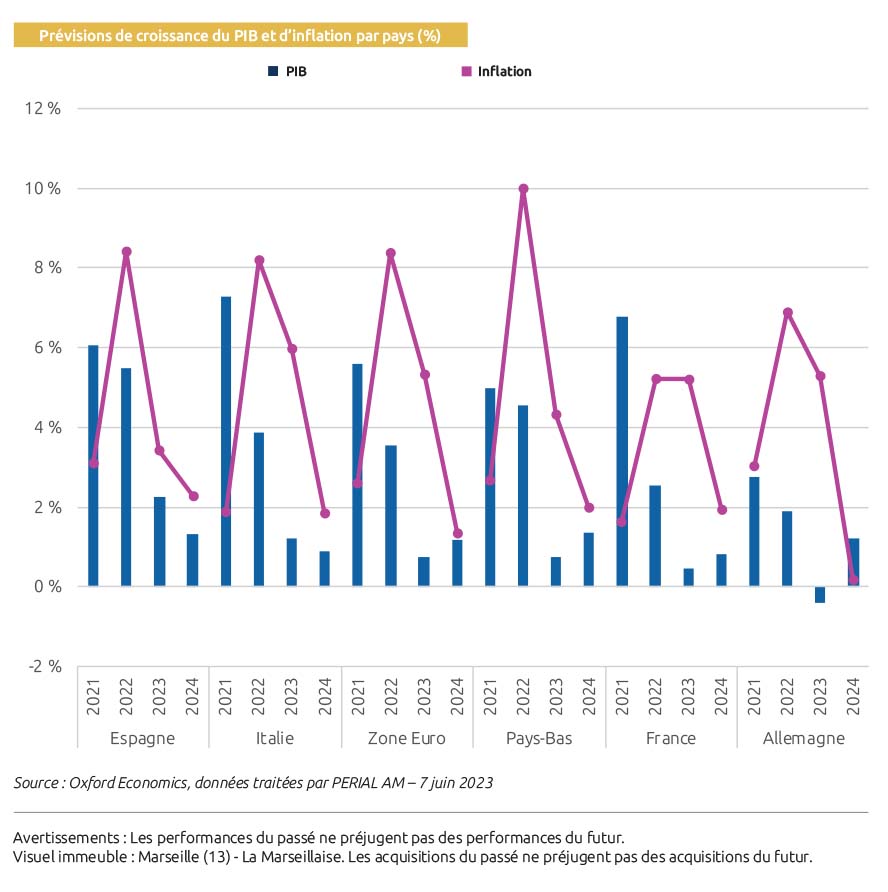

Croissance positive et léger ralentissement de l’inflation en Zone Euro

Avec une évolution trimestrielle du PIB de -0,1% au T1 2023, la Zone Euro est entrée en récession à l’hiver 2022 - 2023. Certains indicateurs relativement positifs en ce début d’année ont toutefois permis à Oxford Economics de revoir à la hausse les prévisions de croissance pour l’année 2023, à hauteur de 0,8%. Le secteur du tourisme qui continue de profiter d’un effet de rattrapage post-Covid s’est particulièrement bien porté alors que les ménages ont préféré rogner sur leurs dépenses alimentaires et sur la consommation de biens. Ce phénomène a notamment profité aux pays du Sud comme l’Espagne et l’Italie qui devraient connaitre une croissance supérieure à la moyenne de la Zone Euro, respectivement de 2,2% et 1,2% en 2023.

Certaines incertitudes et signaux moins positifs appellent toutefois à la prudence alors que certains secteurs-clés de l’économie montrent des signes de faiblesse (secteur bancaire américain, construction) et que la consommation des ménages reste étouffée par une inflation qui décélère moins vite qu’anticipé. Ainsi, après un ralentissement économique dû à un problème d’offre avec les difficultés d’approvisionnement, la Zone Euro connaît maintenant une baisse de la demande, effet attendu de la politique menée par la Banque Centrale Européenne ces douze derniers mois. La hausse des taux directeurs devrait se poursuivre à un rythme moins élevé jusqu’à la fin de l’été, une fois le pic d’inflation durablement derrière nous, avant une stabilisation attendue par le marché.

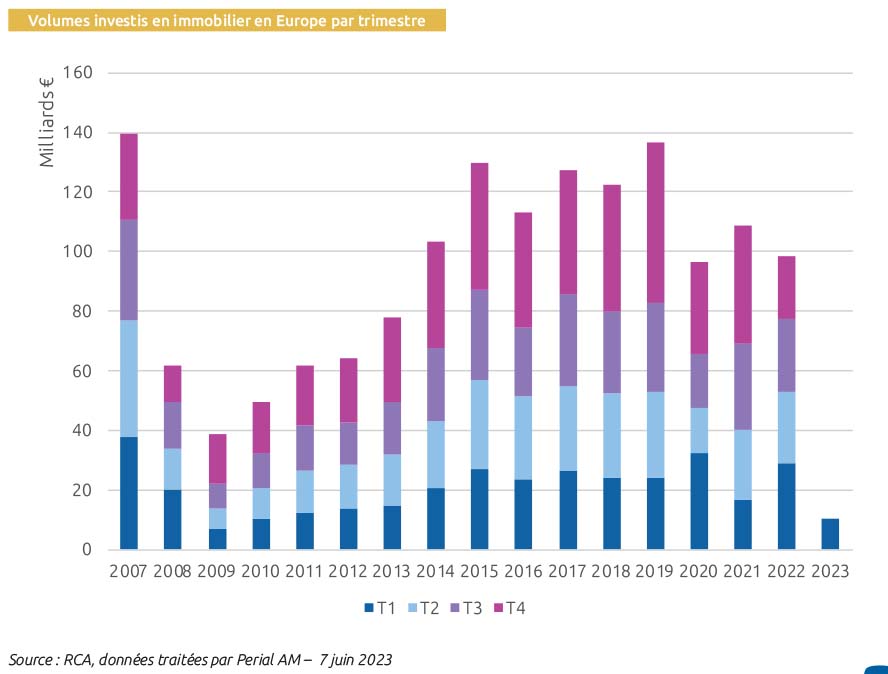

Pas de reprise du marché de l’investissement immobilier ce trimestre

Le marché de l’investissement immobilier en Europe enregistre un premier trimestre relativement faible, à hauteur de 34 milliards d’euros, soit un volume en baisse de 60 % après le record du T1 2022. Le ralentissement du marché concerne l’ensemble des géographies et des typologies, à de rares exceptions près, démontrant que la faible activité n’est pas à rapprocher d’une remise en question des fondamentaux immobiliers. Trois facteurs expliquent principalement cette baisse : la hausse des coûts de financement limitant les capitaux à investir, la réduction de l’allocation en immobilier de certains acteurs ayant des contraintes de liquidité, et un certain attentisme de la part des vendeurs et acquéreurs actifs sur le marché, dans un contexte de remontée forte et rapide des taux de rendement.

A l’échelle des pays, la France et l’Espagne se distinguent avec des volumes en baisse mais de manière moins significative que pour les autres pays. Le marché de l’investissement des bureaux en Ile-de-France a ainsi été animé par deux transactions exceptionnelles, supérieures à 800 millions d’euros, tandis que le marché espagnol a tiré son épingle du jeu en proposant des taux de rendement plus attractifs et des produits recherchés par les investisseurs (résidentiel et hôtellerie). A noter en Europe ce trimestre la bonne dynamique des transactions supérieures à 200 millions, les potentiels acquéreurs, notamment nordaméricains, ayant bénéficié de l’environnement moins compétitif pour réaliser des signatures opportunistes.

A l’échelle des typologies, le bureau conserve la première place avec de plus de 10 milliards d’euros enregistrés par RCA. Si les volumes sont beaucoup moins importants avec respectivement 3 et 1 milliard(s) d’euros investi(s), les secteurs de l’hôtellerie et de la santé affichent des niveaux de transactions plus proches de leur moyenne décennale alors que la forte reprise du tourisme et les changements démographiques en cours ont rassuré les investisseurs même dans cet environnement troublé.

La décompression des taux de rendement immobiliers s’est poursuivie ce trimestre pour l’ensemble des typologies d’actif, portée par la remontée des taux directeurs, la hausse des coûts de financement et le manque de compétition sur le marché. Le secteur de la logistique a connu la décompression la plus importante en moyenne en Europe alors que ses taux s’étaient fortement comprimés ces dernières années.

Si les volumes ne devraient pas rebondir durant le trimestre à venir au regard des transactions en cours, la correction plus rapide que prévu des taux de rendement en immobilier et la stabilisation des coûts de la dette devraient permettre au marché de connaître un regain d’activité une fois l’environnement monétaire stabilisé. Les prix pourraient alors repartir à la hausse pour les actifs recherchés tant par les locataires que les investisseurs, en répercussion de la progression des valeurs locatives permise par l’inflation des derniers trimestres.

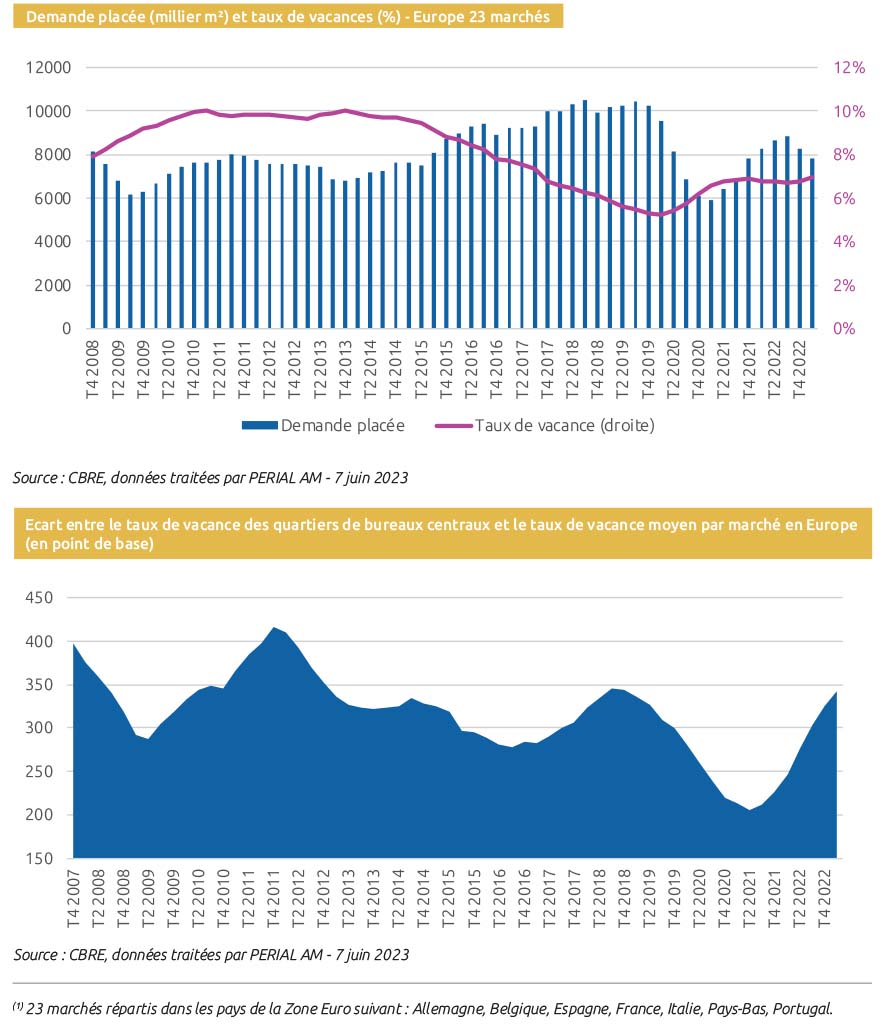

Un ralentissement du marché utilisateur des bureaux attendu en période de faible croissance

Avec 7,8 millions de m² placés ces 12 derniers mois, le marché utilisateur en Europe(1) ralentit pour un deuxième trimestre consécutif en lien avec le ralentissement économique observé depuis le T3 2022. Le taux de vacance pour le parc de bureaux en Europe progresse ainsi légèrement ce trimestre pour atteindre 7 % au 31 mars 2023, alors que le développement limité de l’offre neuve permet au marché de rester équilibré.

A l’échelle des différentes villes, la demande placée est globalement inférieure à la moyenne 5 ans, le ralentissement économique ayant mis fin à la dynamique de reprise post-Covid. La plupart des marchés présente des taux de vacance en légère hausse mais inférieurs à leurs moyennes historiques (entre 2008 à aujourd’hui) alors que le stock de locaux disponibles début 2020 était très faible.

Ces chiffres cachent toutefois une forte disparité entre les quartiers centraux toujours très recherchés par les utilisateurs, comme l’illustre la poursuite de la hausse des valeurs locatives prime en Europe, et les quartiers secondaires dont se détournent les entreprises. En effet, la progression rapide de l’écart entre le taux de vacance des quartiers de bureaux centraux et le taux de vacance moyen par marché en Europe démontre le recentrage de la demande sur les quartiers prime alors que les quartiers de report souffrent de la réduction des surfaces engagée par les entreprises avec le télétravail.

Le début d’année 2023 contraste avec le pessimisme constaté en fin d’année dernière. L’économie européenne s’est contractée au T1 2023 mais elle a su naviguer à travers la crise de l’énergie, la remontée rapide des taux et les secousses sur le secteur bancaire. Plusieurs signaux positifs sont encourageants et permettent d’envisager une stabilisation prochaine de l’environnement macroéconomique puis, dans un second temps, une reprise sur les marchés immobiliers.

Les différentes typologies devraient évoluer de manière distincte dans cette période relativement inconfortable pour le marché, avec un ralentissement conjoncturel pour la logistique et la santé par exemple qui devraient toutefois rebondir rapidement une fois les incertitudes autour de l’environnement macro-économique dispersées. Le commerce pourrait également se montrer plus résilient, le secteur ayant déjà traversé une période de restructuration pré-Covid. A contrario, le bureau est sujet à des changements structurels avec l’instauration d’un marché à 2 vitesses qui compte d’une part des secteurs centraux frappés par une pénurie d’offre et d’autre part des marchés de report qui devraient durablement être délaissés par les utilisateurs.

Ainsi, nous restons persuadés chez PERIAL AM que la prise en compte des nouvelles attentes des utilisateurs sera porteuse de création de valeur dans un marché renouvelé. Cette période de transition est un moment propice à la poursuite de notre stratégie verte et à la gestion active de notre patrimoine, en restant à l’écoute des opportunités à la fois à l’acquisition et à la vente.

L’information contenue dans ce document ne tend pas à être complète et vous est livrée sous réserve de l’information qui vous sera communiquée, ou à laquelle vous aurez accès, ultérieurement. En outre, ce document ne prend pas en compte les objectifs d’investissement, la situation financière ni les besoins particuliers du récipiendaire. Chaque récipiendaire devra mener ses propres études et évaluations qu’il estimera nécessaires sur la base de ce document. Les éléments contenus dans ce document qui ne constituent pas des faits avérés sont basés sur les attentes, estimations, conjectures et opinions actuelles de PERIAL Asset Management. Des risques avérés et non avérés, ainsi que des incertitudes, sont associés à ces éléments et il convient en conséquence de les apprécier en fonction de ces facteurs de risques. A moins qu’il en soit expressément prévu le contraire, l’ensemble de l’information contenu dans ce document est à jour au 7 juin 2023. Sauf dans les cas prévus à par la loi, ni PERIAL Asset Management, ni ses conseils, ou leur affiliés, dirigeants, représentants légaux, ou employés, ne confèrent de déclaration et garanties quant à l’exactitude, à la précision ou à l’exhaustivité du contenu de ce document, et n’assume aucune responsabilité de quelque nature que ce soit à ce titre, pour tout type de préjudice ou de perte susceptible de résulter d’une omission, inexactitude ou son caractère inapproprié à la situation de l’investisseur. Les récipiendaires reconnaissent que les circonstances sont susceptibles de changer et que le contenu de ce document peut en conséquence ne plus être à jour, sans pour autant que PERIAL Asset Management, ses conseils, ou leur affiliés, dirigeants, représentants légaux, ou employés, aient l’obligation de mettre à jour cette information.