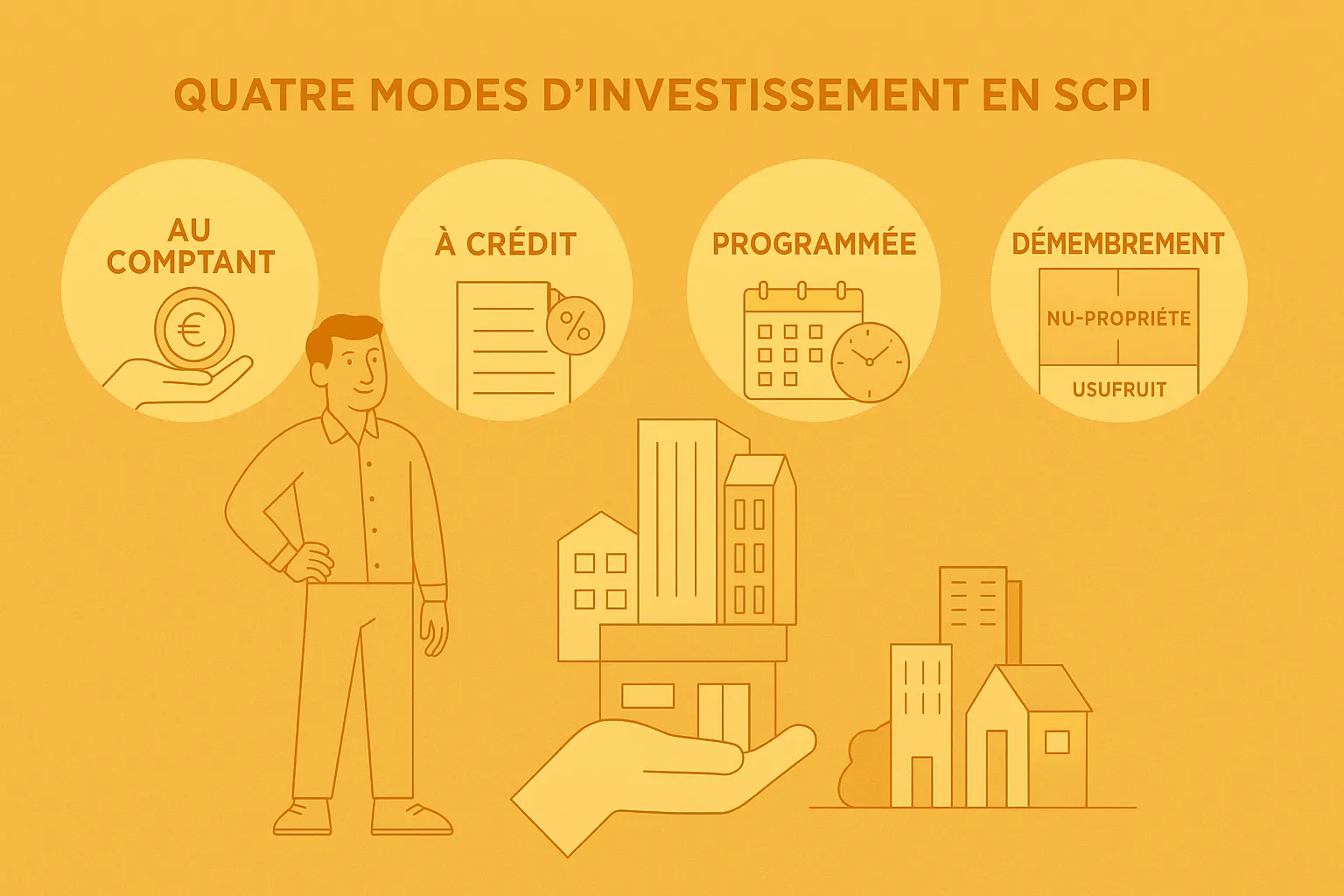

4 modes d’investissement selon vos objectifs

Chez PERIAL AM, vous disposez de plusieurs modes de souscription pour investir simplement, selon vos objectifs, votre horizon de placement et vos capacités financières. Que vous souhaitiez investir au comptant, à crédit, de manière programmée ou en démembrement de propriété, chaque option offre ses propres avantages, ses modalités spécifiques, ainsi que des niveaux de risque à bien mesurer.